Gilt, el portal de ventas flash online, está preparando su salida a bolsa para este año. Para llevar a cabo esta tarea y gestionar la operación Gilt Group ha fichado a Goldman Sachs.

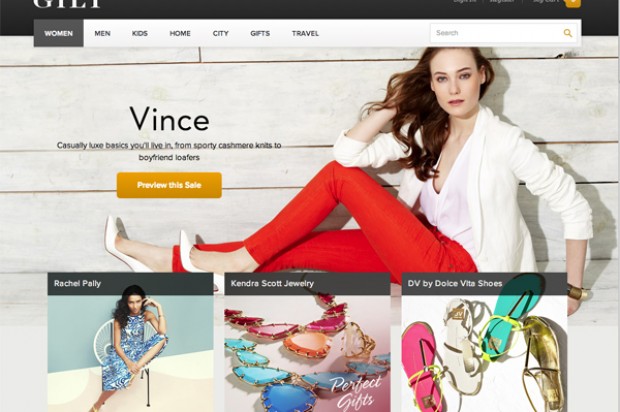

Gilt es un Ecommerce estadounidense de ventas privadas en el que se reúnen mas de 6 mil marcas de lujo, entre los que se encuentran algunos de los diseñadores más exclusivos del mundo como Vera Wang, Carolina herrera o Dolce&Gabbana, y en el que el consumidor puede disfrutar de hasta un 60% de descuento.

A pesar de ser el primer gran nombre de ventas flash en EEUU, Gilt se ha visto obligada desde su creación en 2007 ha reorganizar toda su estructura. De esta forma ha tenido que eliminar diversos departamentos y puestos de trabajo debido a la fuerte competencia existente en el sector de las ventas privadas.

Sin embargo, a pesar de todo esto, Gilt cerró 2012 con un crecimiento en su volumen de negocio de un 18,2% respecto al año anterior, cifrado en 550 millones de dólares.

Por el momento no se ha fijado una fecha por parte de Gilt Group para su salto a bolsa, aunque se espera que se realice a lo largo del tercer trimestre de este año con Goldman Sachs como gestor de la oferta.

Goldman Sachs se convirtió en accionista de Gilt Goup después de participar en una operación de financiación de la compañía con la inyección de 138 millones de dólares en 2011. Con esta operación, Gilt se llegó a valorar en 1.000 millones de dólares.

El Ecommerce de ropa de marca ha jugado con la idea de una salida a bolsa durante un par de ocasiones durante los últimos años, pero a finales del pasado 2013 está idea se consolidó. En noviembre del año pasado Michelle Peluso, consejera delegada de la compañía, anunció que Gilt Grupo estaba considerando una oferta publica para finales de 2014 como consecuencia del crecimiento de su rendimiento financiero.